近年、世間で話題になっている「ポイ活」をご存じでしょうか?

ポイ活とは、ポイント活動の略称で、ネットショッピングやポイントサイトを利用してポイントを貯め、そのポイントを利用して節約に役立てたり、生活にお得を取り入れることを言います。そんなポイ活をしている人の中には、数10万〜100万ポイントを稼いでいる人も珍しくありません。

しかし、生活のさまざまな場面でお金と同じように利用ができるポイントはいくら稼いでも税金がかからないのでしょうか。そんな疑問を持つ人も少なからずいると思います。

実は、場合によっては、ポイ活が課税対象になり確定申告をして税金を納める必要がある場合があります。

この記事では、そもそもポイ活とはどんなものなのか、またどういった場合に課税対象になるのかということについて解説していきますので、ぜひ参考にしてみてください。

この記事は下記のような人におすすめです!

- ポイント活について概要を知りたい

- ポイ活をしていて確定申告が必要なのかどうかを知っておきたい

1 まずはポイ活についての基本から

まず、ポイントの税金について考える前に、ポイ活やポイントそのものについて知る必要があります。ここでは、そもそもポイ活とは何か、ポイントとは何かの基礎知識について解説していきます。

1-1 そもそもポイ活とは

ポイ活とは、ポイントを貯めたり利用したりすることでお得に生活をする活動のことを言います。

近年は、広告の一つとして消費者の購買意欲促進のためにポイント還元のサービスを展開する企業が増えてきていて、世間でのポイントサービスに対する認知度も高くなってきています。

中には、財布の中がポイントカードで溢れかえっている人や、スマホアプリでさまざまなポイントを管理している人も多いでしょう。そんなポイントですが、基本的に1ポイント1円相当として特定のサービスで利用できるものが多く、商品やサービスの購入ができるため、実質的に金銭的な価値を有しています。

1-2 ポイ活でポイントを獲得する主な方法

ポイ活でポイントを獲得する方法は、大きく分けて3つあります。

1つ目は、ショップ・サービスを利用することによるポイントです。実店舗やネットショッピングなどで買い物をしたり、サービスを利用したりすることによってポイントを獲得することができます。還元されるポイントは、決済額によって決まるものや、特定の商品を購入すると一定のポイントがもらえるものなどさまざまなものがあります。

2つ目は、クレジットカードの利用で貯めることができるポイントです。クレジットカードで決済を行うことで、決済額に応じてポイント還元を受けることができます。還元されるポイントや還元率については、クレジットカードの種類によってさまざまですが、近年では、年会費無料のクレジットカードでも決済額の1%のポイントが受けられるものも増えてきています。

3つ目は、ポイントサイトを利用することにより獲得することができるポイントです。ポイントサイトは、企業が広告をポイントサイトに掲載し、利用者が企業のサービスを利用することにより、ポイントサイト内のポイントを獲得することができます。ものによっては、サイトの登録やアンケートに回答するだけでポイントがもらえるものもあるので非常にお得です。

1-3 ポイントの種類

ポイ活で貯められるポイントは、大きく分けて5種類あります。

1つ目は、ショッピングの独自ポイントです。ショッピングの独自ポイントとは、無印良品のMUJIマイルや大手ECサイトのAmazonのAmazonポイントなど、店舗やサイトによる独自のポイントです。最近では、スーパーやドラッグストアでもポイントサービスを展開する店舗が増えてきており、「ポイント◯倍」などといった看板を見ることも多いでしょう。

2つ目は、共通ポイントです。共通ポイントは、店舗独自のポイントではなく、さまざまな対象の加盟店舗で利用できるポイントになります。VポイントやPontaポイント、楽天ポイントが共通ポイントの代表例となります。還元還元率は利用店舗によって異なりますが、特定の店舗でしか利用ができないショッピングの独自のポイントと比較すると使い勝手が良いといえます。

3つ目は、クレジットカードのポイントです。クレジットカードによっては、PontaポイントやVポイントなどの共通ポイントがたまるクレジットカードもありますが、クレジットカード独自のポイントが貯まるクレジットカードもあります。例えば、三井住友カードを利用すると、クレジットカード独自のVポイントが貯まります。Vポイントは、他社ポイントに交換したり、ID決済として1ポイント1円として利用したりすることができ便利です。このように、クレジットカードによっては、独自のポイントサービスを展開していることもあります。

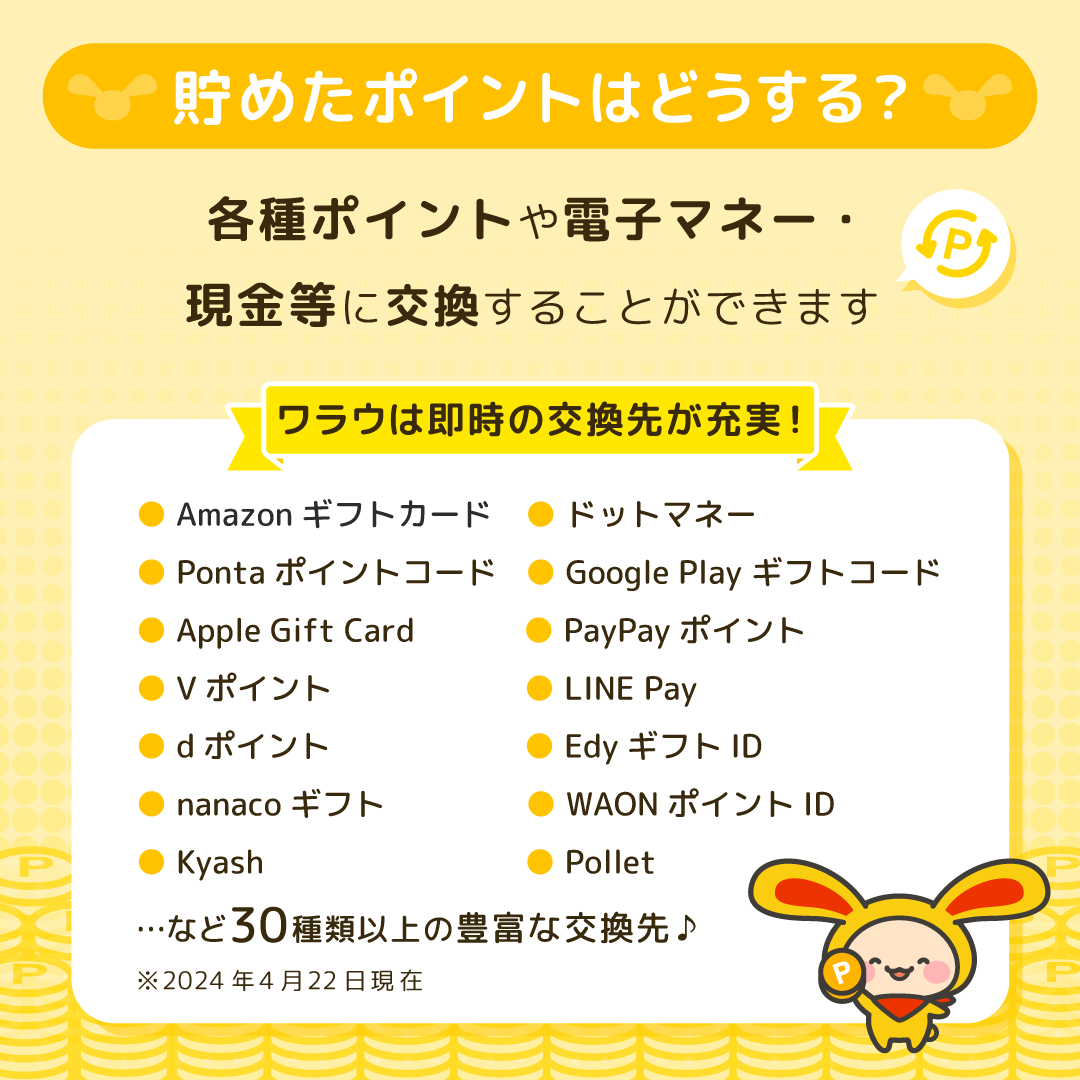

4つ目は、ポイントサイトのポイントです。ポイントサイトとは、ユーザーが企業の広告を利用することによって、ポイントを獲得することができます。ポイントサイトで獲得したポイントは、電子マネーや他社のポイントなどに交換ができ、ポイントサイトによっては現金に交換できることもあります。

5つ目は、マイルです。マイルとは、航空会社のマイレージサービスのことで、ANAマイルやJALマイルがあります。マイルの特徴は、単純に決済額で還元されるマイル数が決まるのではなく、主に移動距離によって還元されるマイルが決まる点です。獲得したマイルは、特別航空券として交換ができ、お得に海外行きのフライトの予約ができたり、座席をグレードアップするのに利用したりすることができるため、旅行好きの人には嬉しい制度です。

2 税務上でのポイントの取り扱い

ここまではポイ活の基礎知識やポイントの種類について解説をしてきましたが、ここからは、そうしたポイ活により獲得したポイントの税務上の取り扱いについて解説していきます。

2-1 課税の対象となる基準

獲得したポイントが課税対象になるかの基準は、ポイントが経済的利益に該当するかどうか、つまりはポイントを獲得したことがお金を受け取ったことと同価値と見なされるかどうかということになります。ポイントを受け取り保有しているだけの状況だと、経済的利益に該当するとは言えませんので、基本的にはポイントを利用して買い物をしたときに経済的利益を得たことと判断されます。

例えば、Vポイントを500ポイント獲得し500円相当として利用して買い物をしたときは、経済的利益に該当すると判断されるので、課税対象として判断されることになります。

2-2 一時所得と雑所得

ポイントは、大きく分けて「一時所得」と「雑所得」に分けられます。

「一時所得」か「雑所得」かによって課税の算定基準も変わってきます。それぞれどのような特徴があり、具体的にどのようなポイントが当てはまるのか確認していきましょう。

一時所得とは、営利目的でなくかつ労働収入にもよらない収入または、継続的でなく臨時的な収入から得る所得のことを言います。ポイントでいえば、キャンペーンで獲得したポイントや、クレジットカード発行により獲得したポイントが対象になります。また、ポイントサイトでのクレジットカードの発行や証券口座の開設によって獲得したポイントなどもこの一時所得に該当します。

- 営利を目的とした継続的な所得ではない

- 労働や資産譲渡による対価としての性質を持たない

雑所得とは、どの所得区分にも当てはまらず、一時所得にも当てはまらない所得のことを言います。案件の紹介によって獲得できるポイントや、ポイントサイト内のアンケートの回答によって報酬として支払われるポイントは、「労働」によって発生しているポイントとして分類されます。そのため、労働の対価としての性質がない一時所得としては分類されず、雑所得として分類されることになります。

- いずれの所得にも該当しない所得

- 労働の対価としての性質を有している

2-3 税金が発生するタイミング

ポイ活におけるポイントの税金について考える上では、 ポイントを獲得したときではなく、ポイントを利用したときについて考える必要があります。

ポイントは、獲得したタイミングでは経済的利益とは考えられないため、ポイントを利用した際に、課税対象となります。商品やサービスを購入した際は、保有していたポイントがお金と同じ価値として利用できるため、経済的利益に該当すると判断されます。そのため、ポイントを利用するというのは、ポイントを現金に交換したタイミングだけでなく、ポイントを使って商品やサービスを購入したタイミングも含みます。

3 ポイ活で確定申告が必要な場合

ここまでは、ポイ活で獲得したポイントの所得区分についてや課税対象となるタイミングについて解説してきました。ここからは、具体的にどんな場合に確定申告が必要になるかについて解説していきます。

3-1 給与所得がある場合

サラリーマンなどの給与収入がある人は、給与以外の所得が20万円を超えた場合に確定申告が必要になります。

一時所得の場合は、所得金額から50万円の特別控除を引いて2分の1を掛けた金額が課税対象となります。そして、その課税対象となる金額に他の所得を足して20万円に満たない場合は、確定申告は不要となります。

つまり、給与以外の所得が一時所得のみの場合は、90万円-50万×1/2が20万円となるので、90万円までは確定申告が不要です。

雑所得の場合は、こういった特別控除などがないので、20万円を超えた場合に、確定申告をする義務が発生します。

結論として、給与所得者は一時所得となるポイントから特別控除の50万円を引き2分の1を掛けた金額とと雑所得の対象となるポイントの合計が20万円以下の場合には確定申告が不要になります。

3-2 仕事をしていない場合

仕事をしていない場合は、給与所得がある場合とは違った基準になります。

給与所得者の場合は、給与以外の所得が20万円を超えた場合に確定申告が必要になりますが、仕事を行っていない場合は、48万円がボーダーラインになります。

給与所得者と同じように、一時所得となるポイントから特別控除の50万円を引き2分の1を掛けた金額と雑所得の対象となるポイントの合計が48万円以下の場合には確定申告が不要になります。そのため、一時所得の合計が146万円を超えるまでは確定申告を行わなくても良い計算となります。

また、仕事をしていない人の場合は、48万円を超えて確定申告をして納税をすると、配偶者の税法上の扶養から外れてしまう可能性もあるので、十分注意した方が良いでしょう。仕事をしていない人の場合は、給与所得のある人よりも確定申告が必要な所得金額が大きいものの、扶養や手当の面で税金以上に損をしてしまうこともあるので、その点は留意しておいた方が良いでしょう。

3-3 確定申告が必要な場合の整理

一時所得、雑所得について、確定申告が必要になる場合を整理すると以下のようになります。給与所得があるかどうかで上限が異なりますので、その点にも注意しましょう。

| 給与所得がある場合 | 給与所得がない場合 | |

|---|---|---|

| 一時所得 | 年間の合計が90万円超の場合 | 年間の合計が146万円超の場合 |

| 雑所得 | 年間の合計が20万円超の場合 | 年間の合計が48万円超の場合 |

4 ポイ活で確定申告を行う際の方法

ここまでは、ポイ活で獲得したポイントの税務上の取り扱いや確定申告が必要になる場合について解説をしてきましたが、ここからは具体的な確定申告の方法について解説していきます。

4-1 確定申告の手順

確定申告をするには、まずは必要書類を揃える必要があります。必要書類は、確定申告書、源泉徴収票、身分証明書、各種控除を受けるための証明書(社会保険料控除証明書や医療費控除の明細書など)になります。また、還付金などを受け取る場合は、銀行口座の登録が必要になりますので注意してください。

必要書類を用意したら、必要事項を記入し確定申告書の作成を行います。マイナンバーカードを持っている場合は、スマホなどからe-taxを利用して電子申告を行うことができます。

確定申告は、確定申告をする必要がある所得があった年の翌年の2月16日から3月15日までの間に行わなければいけません。確定申告の時期になると、税務署が非常に混雑するので、電子申告で家にいながら申告するのがおすすめです。

確定申告が完了したら、4月下旬までに税金の納付を行わなければいけません。税金の納付は、自動車税のようにコンビニで支払いをすることもできますし、口座振替でも支払いをすることもできます。確定申告を終えて安心せずにしっかり納税までを完了させましょう。

4-2 ポイントの集計方法

1年間の獲得したポイント数が確定申告が必要なほどの数の場合は、1年間に獲得したポイント数を集計しておく必要があります。ここまで解説してきたように、ポイントには課税対象になるポイントやならないポイント、課税対象になるポイントでも一時所得として申告が必要なものと雑所得として必要なものがあります。

ポイントサイトのポイント獲得履歴や交換履歴、ポイントの使用履歴などをまとめ、どのポイントがどの所得にあたるのかなどをしっかりと分けて集計し、確定申告書に記入するようにしましょう。また、ポイントの獲得履歴などをスクリーンショットで撮っておくなど、データとしてしっかり残しておくのもおすすめです。

まとめ ポイ活でも確定申告が必要な場合がある

ここまで、解説をしてきた通り、ポイ活で獲得したポイントでも場合によっては確定申告が必要な場合があります。

ポイントについては、まだまだ法整備がしっかりされていない部分もあり、解釈が曖昧な部分も多いですが、今後のさらなるポイントサービスの普及により、明確にされていく可能性も考えられます。そのため、常に新しい情報に耳を傾けておくと良いと思います。

普段からポイ活を積極的に行っている人は、場合によっては確定申告をする必要があることを念頭におき、申告漏れのないようにポイントの獲得状況や利用状況を定期的にチェックしながらポイ活を行ってください。